Resumen Ley Presupuestos Generales del Estado 2021

Comments : Off

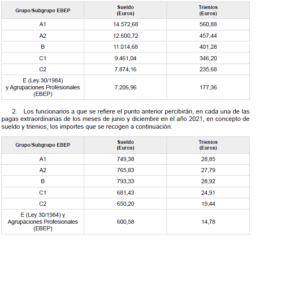

ASPECTOS DE INTERÉS EN LA LEY DE PRESUPUESTOS GENERALES DEL ESTADO 2021. LEY

11/2020 DE 30 DE DICIEMBRE (BOE 31.12.2020).

RETRIBUCIONES FUNCIONARIOS PÚBLICOS.

Equivalencias sistemas de clasificación:

Equivalencias sistemas de clasificación:

Grupo A Ley 30/1984: Subgrupo A1 EBEP (Estatuto Básico Empleado Público).

Grupo B Ley 30/1984: Subgrupo A2 EBEP.

Grupo C Ley 30/1984: Subgrupo C1 EBEP.

Grupo D Ley 30/1984: Subgrupo C2 EBEP.

Grupo E Ley 30/1984: Agrupaciones profesionales EBEP

Se regulan en la Ley Presupuestos restantes complementos previstos para dicho personal

INCREMENTO PENSIONES PUBLICAS.

Para 2021, en general será del 0,9%.

LÍMITES PENSIONES PÚBLICAS.

2.707,49 euros mes, más dos extras. Anual 37.904,86 euros.

INTERÉS LEGAL DEL DINERO.

Interés general. 3%.

Interés de demora. 3,75%.

IPREM 2021.

a) EL IPREM diario, 18,83 euros.

b) El IPREM mensual, 564,90 euros.

c) El IPREM anual, 6.778,80 euros.

d) En los supuestos en que la referencia al salario mínimo interprofesional ha sido sustituid a por la referencia al IPREM en aplicación de lo establecido en el Real Decreto ley 3/2004, de 25 de junio, la cuantía anual del IPREM será de 7.908,60 euros cuando las correspondientes normas se refieran al salario mínimo interprofesional en cómputo anual, salvo que expresamente

excluyeran las pagas extraordinarias; en este caso, la cuantía será de 6.778,80 euros

MEDIDAS DE APPOYO A LA PROLONGACIÓN DEL PERIODO DE ACTIVIDAD DE LOS TRABAJADORES CON CONTRATOS FIJOS DISCONTINUOS EN LOS SECTORES DE TURISMO Y COMERCIO Y HOSTELERÍA VINCULADOS A LA ACTIVIDAD TURÍSTICAS.

Con efectos desde el 1 de enero de 2021 y vigencia indefinida, las empresas, excluidas las pertenecientes al sector público, dedicadas a actividades encuadradas en los sectores de turismo, así como los de comercio y hostelería, siempre que se encuentren vinculados a dicho sector del turismo, que generen actividad productiva en los meses de febrero, marzo y

noviembre de cada año y que inicien y/o mantengan en alta durante dichos meses la ocupación de los trabajadores con contratos de carácter fijo discontinuo, podrán aplicar una bonificación en dichos meses del 50 por ciento de las cuotas empresariales a la Seguridad Social por

contingencias comunes, así como por los conceptos de recaudación conjunta de Desempleo, FOGASA y Formación Profesional de dichos trabajadores.

BONIFICACION COTIZACIÓN SEGURIDAD SOCIAL EN CASOS DE CAMBIO DE PUESTO DE TRABAJO POR RIESGO DURANTE EL EMBARAZO O LA LACTANCIA NATURAL, ASI COMO EN LOS SUPUESTOS DE ENFERMEDAD PROFESIONAL.

En los supuestos en que, por razón de riesgo durante el embarazo o riesgo durante la lactancia natural, la trabajadora, en virtud de lo previsto en el artículo 26 de la Ley 31/1995, de 8 denoviembre de Prevención de Riesgos Laborales, sea destinada a un puesto de trabajo o función diferente y compatible con su estado, se aplicará con respecto a las cuotas devengadas durante el periodo de permanencia en el nuevo puesto de trabajo o función, una bonificación del 50 por ciento de la aportación empresarial en la cotización a la Seguridad Social por contingencias comunes. Esa misma bonificación será aplicable, en aquellos casos en que, por razón de

enfermedad profesional, en los términos y condiciones normativamente previstos, se produzca un cambio de puesto de trabajo en la misma empresa o el desempeño, en otra distinta, de un puesto de trabajo compatible con el estado del trabajador.

CRÉDITOS EMPRESA PARA FORMACIÓN.

Las empresas que cotizan por la contingencia de formación profesional dispondrán de un crédito para la formación de sus trabajadores que resultará de aplicar a la cuantía ingresada por la empresa en concepto de formación profesional durante el año 2020 el porcentaje de bonificación que, en función del tamaño de las empresas, se establece a continuación:

a) Empresas de 6 a 9 trabajadores: 100 por ciento.

b) De 10 a 49 trabajadores: 75 por ciento.

c) De 50 a 249 trabajadores: 60 por ciento.

d) De 250 o más trabajadores: 50 por ciento.

Las empresas de 1 a 5 trabajadores dispondrán de un crédito de bonificación por empresa de 420 euros.

Asimismo, podrán beneficiarse de un crédito de formación, las empresas que durante el año 2021 abran nuevos centros de trabajo, así como las empresas de nueva creación, cuando incorporen a su plantilla nuevos trabajadores. En estos supuestos las empresas dispondrán de

un crédito de bonificaciones cuyo importe resultará de aplicar al número de trabajadores de nueva incorporación la cuantía de 65 euros.

Las empresas que durante el año 2021 concedan permisos individuales de formación a sus trabajadores dispondrán de un crédito de bonificaciones para formación adicional.

AUTONOMOS.

Se suspende la aplicación del concepto trabajador autónomo a tiempo parcial, que iba a ser desarrollado normativamente, por lo que se desaparece de momento la posibilidad de ejercer la actividad de modo parcial y cotizar parcialmente.

BONUS MENOR SINIESTRALIDAD.

Queda suspendido hasta que se apruebe nueva regulación.

COMPATIBILIDAD PENSION CLASES PASIVAS CON TRABAJO POR CUENTA AJENA O PROPIA.

Se podrá compatibilizar siempre que a la pensión se hubiera accedido por jubilación forzosa a la edad establecida y alcanzar la base reguladora el 100% de la pensión.

En tal caso, cabrá actividad compatible, percibiéndose un 50% de la pensión sin computar complementos a mínimos que no procederá recibir. Caso de ejercerse como autónomo y tener un trabajador contratado, la pensión seguirá siendo el 100%.

CONTRATO FORMACIÓN DUAL UNIVERSITARIA.

Se introduce un nuevo apartado al art. 11 del ET, sobre contrato de formación, fijando un nuevo contrato de formación dual universitaria, que se desarrollará reglamentariamente a través de convenios con las universidades para una mejor cualificación de los universitarios en régimen de alternancia laboral retribuida paralela a la formación universitaria. La acción protectora comprenderá todas las contingencias, así como desempleo y fogasa.

FOGASA

Se amplía la cobertura del FOGASA en caso de trabajadores que extingan su contrato por traslado (art. 40 ET) o modificación sustancial condiciones trabajo (art. 41 ET) y no vean hecha efectiva la indemnización por insolvencia empresarial.

COTIZACION EN SUPUESTOS DE COMPATIBILIDAD DE JUBILACIÓN Y TRABAJO.

Durante la realización de un trabajo por cuenta ajena compatible con la pensión de jubilación, los empresarios y los trabajadores cotizarán al Régimen General únicamente por incapacidad temporal y por contingencias profesionales, si bien quedarán sujetos a una cotización especial de solidaridad del 9 por ciento sobre la base de cotización por contingencias comunes, no computable a efectos de prestaciones, que se distribuirá entre ellos, corriendo a cargo del empresario el 7 por ciento y del trabajador el 2 por ciento.

En el caso de pensionistas que desarrollen actividad por cuenta propia, la cuota de solidaridad

se descontará de la pensión a percibir.

PENSIONES INCOMPATIBLES.

En caso de concurrencia de dos pensiones en un mismo titular, siendo incompatibles, hasta hora decidía el pensionista cual percibir. Se modifica el art. 163.1 LGSS, procediendo el INSS automáticamente a abonar la de mayor importe, pudiendo en caso de suponer la suspensión de la que ya viniera percibiendo el pensionista, éste, solicitar la reactivación de la suspendida.

COTIZACIÓN EN EL SISTEMA ESPECIAL PARA MANIPULADO Y EMPAQUETADO DEL TOTAME FRESCO CON DESTINO A LA EXPORTACIÓN, DENTRO DEL RGSS.

La aportación a la cotización por todas las contingencias se llevará a cabo de acuerdo con lo establecido con carácter general para el Régimen General de la Seguridad Social y mediante el sistema de liquidación directa de cuotas. Durante el año 2021, los empresarios encuadrados en ese sistema especial tendrán derecho a una reducción del 70 por ciento y una bonificación del 8,75 por ciento en dicha aportación empresarial a la cotización por contingencias comunes. Las

referidas reducción y bonificación se irán disminuyendo progresivamenteen las sucesivas leyes

de presupuestos generales del Estado hasta su supresión. En el ejercicio en que ambas dejen de aplicarse, los empresarios y trabajadores incluidos en el sistema especial que, además de manipularlo y empaquetarlo, sean también productores del mismo tomate fresco destinado a la exportación, se integrarán en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios establecido en el Régimen General de la Seguridad Social.

MORATORIA EN EL PAGO DE CUOTA MEDIANTE APLAZAMIENTO CON LA SEGURIDAD SOCIAL.

Las empresas y los trabajadores por cuenta propia incluidos en cualquier régimen de la Seguridad Social, siempre que se encuentren al corriente en sus obligaciones con la Seguridad Social y no tuvieran otro aplazamiento en vigor, podrán solicitar a través del aplazamiento regulado en este artículo, directamente o a través de sus autorizados para actuar a través del

Sistema de remisión electrónica de datos en el ámbito de la Seguridad Social (Sistema RED), la moratoria en el pago de las cuotas con la Seguridad Social y por conceptos de recaudación conjunta cuyo devengo tenga lugar entre los meses de diciembre de 2020 y febrero de 2021, en

el caso de empresas, y entre los meses de enero a marzo de 2021 en el caso de trabajadores autónomos. Este aplazamiento se ajustará a los términos y condiciones establecidos con carácter general en la normativa de Seguridad Social, con las siguientes particularidades:

1.ª Será de aplicación un interés del 0,5%, en lugar del previsto en el artículo 23.5 del TRLGSS.

2.ª Las solicitudes de aplazamiento deberán efectuarse antes del transcurso de los diez primeros días naturales de cada uno de los plazos reglamentarios de ingreso correspondientes a las cuotas devengadas antes señaladas.

3.ª El aplazamiento se concederá mediante una única resolución, con independencia de los meses que comprenda, se amortizará mediante pagos mensuales y determinará un plazo de amortización de 4 meses por cada mensualidad solicitada, sin que exceda en total de 12 mensualidades. El primer pago se producirá a partir del mes siguiente al que aquélla se haya

dictado.

4.ª La solicitud de este aplazamiento determinará que el deudor sea considerado al corriente de sus obligaciones con la Seguridad Social, respecto a las cuotas afectadas por el mismo, hasta que se dicte la correspondiente resolución.

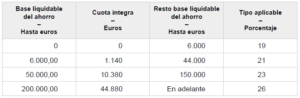

ESCALA GENERAL DEL MPUESTO SOBRE LA RENTA.

Modificación art. 63.1 Ley IRPF. Se gravará la parte de la base liquidable general que exceda del mínimo familiar y personal de la siguiente forma:

Para fijar el tipo de retención se tendrán en cuenta las circunstancias personales y familiares y en su caso las rentas del cónyuge y las reducciones y deducciones así como las retribuciones variables previsibles, siendo estas como mínimo las obtenidas en el año anterior, salvo que

objetivamente se pueda fijar ya una cuantía inferior. En caso de atrasos imputables a ejercicios anteriores el tipo será fijo del 15%, salvo los tiposprevistos apartados 2 y 3 del artículo.

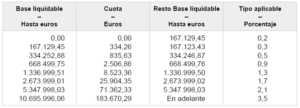

ESCALAS APLICABLES A TRABAJADORES DESPLAZADOS A TERRITORIO ESPAÑOL. Art. 93 LIRPF.

A la base liquidable, salvo las rentas 1.º Dividendos y otros rendimientos derivados de la participación en los fondos propios de una entidad, 2.º Intereses y otros rendimientos obtenidos por la cesión a terceros de capitales propios y 3.º Ganancias patrimoniales que se pongan de

manifiesto con ocasión de transmisiones de elementos patrimoniales, se aplicará:

A la parte de base liquidable a que se refieren los puntos 1, 2 y 3 anteriores, el tipo será:

Las retenciones e ingresos a cuenta en concepto de pagos a cuenta del impuesto se practicarán, de acuerdo con la normativa del Impuesto de la Renta de no Residentes. No obstante, el porcentaje de retención o ingreso a cuenta sobre rendimientos del trabajo será el 24 por ciento. Cuando las retribuciones satisfechas por un mismo pagador de rendimientos del trabajo durante el año natural excedan de 600.000 euros, el porcentaje de retención aplicable al exceso pasa del 45% al 47%.

REDUCCIÓN POR CONTRIBUCIONES Y APORTACIONES A SISTEMAS DE PREVISIÓN SOCIAL. ART.

51.5 Y 51.7 LIRPF.

Se minoran las siguientes reducciones.

Art. 51.5. El conjunto de las reducciones practicadas por todas las personas que satisfagan primas a favor de un mismo contribuyente, incluidas las del propio contribuyente, se reducen de 8.000,00 euros a 2.000,00 euros.

Art. 51.7.Además de las reducciones realizadas con los límites previstos en el artículo 52 de la ley, los contribuyentes cuyo cónyuge no obtenga rendimientos netos del trabajo ni de actividades económicas, o los obtenga en cuantía inferior a 8.000 euros anuales, podrán reducir en la base imponible las aportaciones realizadas a los sistemas de previsión social previstos en este artículo de los que sea partícipe, mutualista o titular dicho cónyuge, reduciéndose el límite máximo de 2.500,00 euros a 1.000,00 euros anuales.

LIMITE REDUCCIONES. ART. 52 LIRPF.

Como límite máximo conjunto para las reducciones previstas en los apartados 1, 2, 3, 4 y 5 del artículo 51 de esta Ley, se aplicará la menor de las cantidades siguientes:

a) El 30 por 100 de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.

b) 2.000 euros anuales (anteriormente 8.000,00 euros).

Además, 5.000 euros anuales para las primas a seguros colectivos de dependencia satisfechas por la empresa.

Se incorpora como novedad que este límite se incrementará en 8.000 euros, siempre que tal incremento provenga de contribuciones empresariales.

Igualmente se incorpora como novedad que las aportaciones propias que el empresario individual realice a planes de pensiones de empleo o a mutualidades de previsión social, de los que, a su vez, sea promotor y partícipe o mutualista, así como las que realice a planes de previsión social empresarial o seguros colectivos de dependencia de los que, a su vez, sea

tomador y asegurado, se considerarán como contribuciones empresariales, a efectos del cómputo de este límite.

LIMITES PARA LA APLICACIÓN DEL MÉTODO DE ESTIMACIÓN OBJETIVA EN LOS EJERCICIOS

2016 A 2021.

Para los ejercicios 2016, 2017, 2018, 2019, 2020 y 2021, las magnitudes de 150.000 y 75.000 euros a que se refiere el apartado a’) de la letra b) de la norma 3.ª del apartado 1 del artículo 31 de la Ley, quedan fijadas en 250.000 y 125.000 euros, respectivamente.

Asimismo, para dichos ejercicios, la magnitud de 150.000 euros a que se refiere la letra c) de la norma 3.ª del apartado 1 del artículo 31 de la Ley, queda fijada en 250.000 euros.

RENTA EXENTAS NO RESIDENTES.

Se modifican las letras c) y h) artículo 14 rentas exentas.

En el apartado c) se matiza la afectación de las exenciones allí contempladas, respecto no solo miembros de la Unión Europea sino que expresamente se incluyen otros Estados integrantes del Espacio Económico Europeo, siempre que exista con estos un efectivo intercambio de información tributaria en orden a las previsiones de la Ley de medidas de prevención del fraude fiscal.

En el apartado h), en orden a los beneficios distribuidos por las sociedades filiales residentes en territorio español a sus sociedades matrices residentes en otros estados europeos, se determina como sociedad matriz aquella que posea en el capital de otra sociedad una participación directa

o indirecta de la menos el 5%, suprimiéndose una segunda consideración de sociedad matriz cuando el valor de adquisición de la participación sea superior a 20 millones de euros.

LIMITACION DEDUCCIONES IMPUESTO SOCIEDADES

En orden a la fijación del beneficio operativo en la deducción de gastos financieros netos, previsto en el art. 16 del IS, la adición de los ingresos financieros de participaciones en instrumentos de patrimonio, siempre que se correspondan con dividendos o participaciones en beneficios de entidades, se suprime la posibilidad de llevarlo a efecto cuando el valor de

adquisición de la participación sea superior a 20 millones de euros, manteniéndose exclusivamente para el supuesto de entidades en las que el porcentaje de participación directa o indirecta sea al menos del 5%.

EXENCIÓN SOBRE DIVIDENDOS Y RENTAS DERIVADAS DE LA TRANSMISIÓN DE VALORES REPRESENTATIVOS DE LOS FONDOS PROPIOS DE ENTIDADES RESIDENTES Y NO RESIDENTES EN TERRITORIO ESPAÑOL.

Se suprime en el apartado 1.a) del art. 21 Ley IS, en la exención de dividendos o participaciones en beneficios en entidades, cuando el valor de la participación supere los 20 millones de euros.

Se introducen dos nuevos apartados, 10 y 11.

10. El importe de los dividendos o participaciones en beneficios de entidades y el importe de la renta positiva obtenida en la transmisión de la participación en una entidad y en el resto de supuestos a que se refiere el apartado 3 anterior, a los que resulte de aplicación la exención

prevista en este artículo, se reducirá, a efectos de la aplicación de dicha exención, en un 5 por ciento en concepto de gastos de gestión referidos a dichas participaciones.

11. La reducción aplicable a dividendos o participaciones en beneficios de entidades a que se refiere el apartado anterior no será de aplicación cuando concurran las siguientes circunstancias:

a) los dividendos o participaciones en beneficios sean percibidos por una entidad cuyo importe neto de la cifra de negocios habida en el período impositivo inmediato anterior sea inferior a 40 millones de euros.

A efectos de determinar el importe neto de la cifra de negocios será de aplicación lo dispuesto en el apartado 2 del artículo 101 de esta Ley.

La entidad a que se refiere esta letra deberá cumplir los siguientes requisitos:

i) no tener la consideración de entidad patrimonial en los términos establecidos en el apartado

2 del artículo 5 de esta Ley;

ii) no formar parte, con carácter previo a la constitución de la entidad a que se refiere la letra b) de este apartado, de un grupo de sociedades en el sentido del artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas;

iii) no tener, con carácter previo a la constitución de la entidad a que se refiere la letra b) de este apartado, un porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de otra entidad igual o superior al 5 por ciento

b) los dividendos o participaciones en beneficios procedan de una entidad constituida con posterioridad al 1 de enero de 2021 en la que se ostente, de forma directa y desde su

constitución, la totalidad del capital o los fondos propios.

c) los dividendos o participaciones en beneficios se perciban en los períodos impositivos que concluyan en los 3 años inmediatos y sucesivos al año de constitución de la entidad que los distribuya.

Dicha escala será aplicable si la CC.AA que tuviera cedida la competencia, no tuviera aprobada su propia escala.

IMPUESTO SOBRE ACTIVIDADES ECONÓMICAS.

Se incorporan nuevos Epígrafes IAE, el 151.6 (comercialización de energía eléctrica), y se modifica el 152.1 (fabricación y modificación de gas). Asimismo, se incorpora el 661.9 (Otro comercio mixto o integrado en grandes superficies, entendiendo por tal el realizado de forma especializada en establecimientos con una superficie útil para la exposición y venta al público igual o superior a los 2.500 m2 de productos tales como los relacionados con el bricolaje y el equipamiento del hogar, mobiliario para el hogar y la oficina, artículos electrónicos y electrodomésticos, artículos para el automóvil, artículos para el deporte u otros). Finalmente, se incorpora el epígrafe 664.2 (puntos de recarga de vehículos eléctricos).

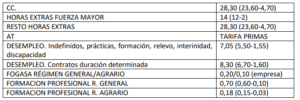

COTIZACIONES SOCIALES.

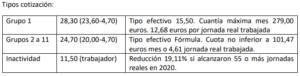

TOPE MÁXIMO 2021. 4.070,10 EUROS.

TOPE MÍNIMO. EQUIVALENTE AL SMI INCREMENTADO EN UN SEXTO.

COTIZACIONES SOCIALES RÉGIMEN GENERAL.

Base Máxima. 4.070,10 euros.

Bases mínimas por grupo de cotización. Se verán incrementadas en el porcentaje de aumento del SMI.

Base máxima representantes de comercio. 4.070,10 euros.

Artistas.

Base máxima. La general, anualizada cuando se preste servicios para una o varias empresas. El Gobierno fijará la base y límites máximos y fijará las bases de cotización para determinar las liquidaciones provisionales. En los periodos de inactividad con alta voluntaria, se aplicará la base mínima del grupo 7 de cotización, siendo el tipo a aplicar el 11,50%.

Profesionales Taurinos. Base máxima la general, anualizada. El Gobierno fijará la base y límites máximos y fijará las bases de cotización para determinar las liquidaciones provisionales.

COTIZACIONES SOCIALES SISTEMA ESPECIAL POR CUENTA AJENA AGRARIOS.

Base Máxima. 4.070,10 euros.

Bases mínimas por grupo de cotización. Se verán incrementadas en el porcentaje de aumento del SMI.

Se cotizará proporcionalmente a los días en alta en el mes, cuando el inicio o fin de la actividad no coincida con el principio o fin de mes pero al menos haya tenido una duración, la actividad, de al menos 30 días naturales continuados.

La base diaria de cotización por jornadas reales será el resultado de dividir por 23 la base de cotización, máxima o mínima, que corresponda.

La base de cotización no podrá ser en ningún caso inferior a la mínima del grupo 10, independientemente de las horas trabajadas en un día.

La cotización en los periodos de inactividad se realizará sobre la base mínima del grupo de cotización 7, con cargo exclusivo al trabajador

IT, riesgo embarazo, lactancia, cuidado menor, en trabajadores fijos, temporales y fijos discontinuos: Grupo 1, tipo del 15,50%, grupos 2 a 11 tipo del 2,75%.

Desempleo todos los grupos, trabajadores fijos, temporales y fijos discontinuos: reducción de 2,75% de la base de cotización.

COTIZACIONES SOCIALES REGIMEN ESPECIAL EMPLEADOS/AS HOGAR FAMILIAR.

Se incrementará a la escala de retribuciones y bases de cotización, el incremento que experimente el SMI 2021.

Tipo por CC. 28,30 (23,60-4,70), con una reducción en 2021 del 20%, cuando hayan contratado a un empleado de hogar a partir del 01.01.2012 siempre que dicha persona no hubiera figurado en alta con el empleador entre 02.08.2011 a 31.12.2011.

AT. Tarifa de primas.

Bonificación en la cuota hasta el 45% en familias numerosas.

No son de aplicación en contrataciones de menos de 60 horas al mes en las que el empleado asuma las obligaciones de afiliación y cotización.

Edad cumplida el 01.01.2021.

Edad cumplida el 01.01.2021.

TIPOS.

CC 28,30%.

C. profesionales. 1,30 % (0,66 IT, 0,64 IP, muertes y supervivencia).

Trabajadores excluidos de cotizar por C. profesionales, cotizarán un 0,10 específico para sostenimiento sistema.

Pluriempleo (cuenta propia y cuenta ajena). Reintegro del 50% del exceso de 12.917,37 euros de sus contingencias comunes abonadas en conjunto con límite del 50% de las cuotas abonadas en el RETA.

Autónomos que en algún momento del 2020 hubieran tenido contratados más de 10 trabajadores, base mínima en 2021 de 1.214,10 euros.

Autónomos societarios, base mínima en 2021 de 1.214,10 euros. Salvo altas a partir 01.01.2021 durante los 12 primeros meses de alta.

Autónomos por cuenta propia agrarios:

Contingencias cobertura obligatoria. Base entre 944,40 y 1.133,40. Tipo del 18,75%. Si hubiera elegido base superior, el exceso desde 1.133,40 al 26,5%.

IT por CC. 3,20%, si estuviera acogido a contingencias profesionales o cese actividad, será el 2,80%.

AT. Tarifa de primas.

Si no se hubieran acogido a la totalidad de coberturas profesionales. Seguirá abonando por IP, muerte y supervivencia un 1%, y además abonarán un 0,10% adicional para financiación del sistema.

Cese actividad. 2,2%

COTIZACIONES SOCIALES. POLICIA LOCAL.

Cotización adicional en relación al coeficiente reductor de la edad de jubilación. 10,60% (8,84-1,76).

COTIZACIONES SOCIALES. EMPLEADOS PÚBLICOS.

Durante el 2021, la base de cotización a quienes fue de aplicación la DA. 7 del RDL 8/2010, será la base del mes de diciembre 2010, salvo que por razón de las retribuciones percibidas le corresponda una superior, estando a ésta.

Cuotas derecho pasivos funcionarios civiles estado.